在技术、市场和政策的共同推动下,自动驾驶技术正以惊人的速度不断发展。从最初的自动紧急制动到如今的城市领航辅助,从自适应巡航到无人代客泊车,ADAS的功能也在不断升级和完善。在这不断演进的过程中,辅助驾驶给我们带来了更安全、更便利、更舒适的驾驶体验。

图片来源于网络,如有侵权,请联系删除

图片来源于网络,如有侵权,请联系删除

围绕ADAS的相关热点话题,本报告核心观点有:

图片来源于网络,如有侵权,请联系删除

▶自动驾驶主要分为6个级别,L0-L2级属于辅助驾驶范畴(ADAS),ADAS进阶技术的发展路径可以分为行车和泊车两类。在行车领域,各类产品的迭代路径从低到高分别为:基础L2级、高速NOA、城市NOA;在泊车领域,各类泊车产品的迭代路线依次为:自动泊车→遥控泊车→记忆泊车→代客泊车。

▶市场规模方面,到2023年,L2级别自动驾驶的渗透率已超过40%。随着智能辅助驾驶功能的不断成熟、成本的下降以及消费者接受度的提高,L2级别已成为主流的驾驶辅助方案,并且渗透率仍在不断增加。此类车型主要集中在10-30万价格区间,特斯拉、理想、腾势、极氪、深蓝、问界等全系标配。

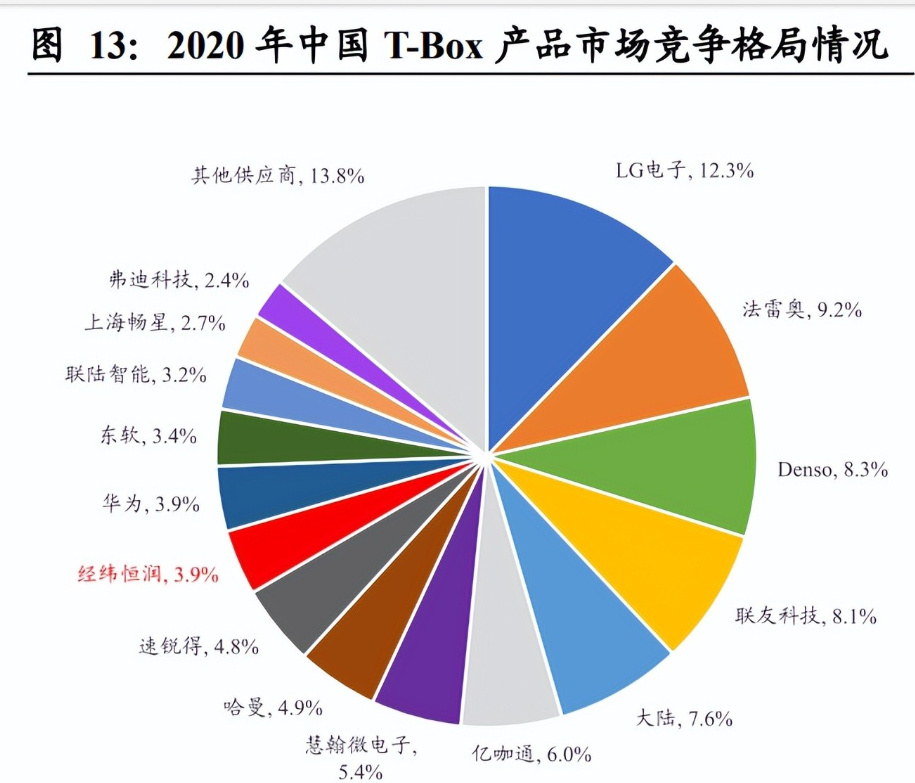

▶ADAS竞争格局方面,外资Tier 1公司在行车ADAS和泊车领域占据主要市场份额,但近两年本土供应商开始从自主品牌切入市场,份额不断提升,未来有望进一步增加。

▶在硬件层面,国内供应商在激光雷达、空气悬架和高精度地图领域处于领先地位,而在智能驾驶芯片和线控制动等领域,国内一些企业开始逐步实现规模化配套发展。从传感器方案来看,当前标配L2级功能的车型主要采用5V(含环视)+1-3R方案的传感器方案。具备领航功能的新车型则增加了激光雷达传感器。

▶目前,标配城市领航功能的车型接近90%主要集中在30万以上价格区间,随着车企内卷,搭载领航功能车型价格逐渐下探,未来领航辅助功能车型价格很可能下探到10万以下。

▶跨域融合中央计算平台HPC成为热点。跨域融合的思路是先将部分域的功能集成至一个高性能计算单元,再逐渐聚合更多的功能域,最终实现1个中央计算大脑。驾舱融合是当前被讨论最多的方向,特斯拉、蔚来都推出了中央计算平台,预计2024下半年实现小规模量产。

▶重视感知、轻依赖地图将成为主流方案。智能驾驶发展初期,由于实时感知能力较弱,高精地图成为自动驾驶的重要支撑。随着BEV+Transformer等算法的应用,车端实时感知能力增强,对地图的依赖程度下降,轻依赖地图将成为主流。

ADAS系统由感知、决策和执行三部分组成。利用安装在车辆上的传感、通信、决策及执行等装置,ADAS系统实时监测驾驶员、车辆及其行驶环境,并通过信息或运动控制等方式辅助驾驶员执行驾驶任务或主动避免/减轻碰撞危害。

国内自动驾驶分级标准出台规范ADAS产业的发展。自动驾驶主要分为6个级别,L0-L2级属于辅助驾驶范畴(ADAS)。当前行业正处于L2向L3过渡阶段,L2++阶段的代表功能城市领航已规模落地,而L3级别自动驾驶正在试点。

2024版C-NCAP对主动安全ADAS要求更严格。该标准对已有场景进行了优化升级,修改更新了测试参数,并增加了多个主动安全测试项目,突显了ADAS对汽车安全的重要性。

目前,ADAS技术进阶路线明晰,可以分为行车和泊车两大类。行车方面包括一些主动安全功能以及高速NOA和城区NOA;泊车则是在停车场景发挥的功能,如记忆泊车、A代客泊车等。

渗透率方面,2023年,中国L2级自动驾驶功能渗透率超过40%,预计到2025年达到50%。市场规模方面,预计到2030年整体市场规模将突破4500亿元。随着智能辅助驾驶功能的不断成熟、成本降低、消费者接受度提高,L2级别已成为主要的驾驶辅助方案,同时渗透率仍在进一步提升,车型主要集中在10-30万价格区间。

在L2功能的配套上,丰田、比亚迪、大众位于第一梯队,装配量超过100万套,部分品牌如特斯拉、理想、腾势、极氪、深蓝、问界等全系标配。2023年,自动紧急制动(AEB)、前向碰撞预警(FCW)、车道偏离预警(LDW)等功能渗透率超过50%,未来有望实现标配。

与此同时,标配NOA功能车型主要以新势力品牌为主,理想、阿维塔渗透率达100%。其中,35-40万价格区间的车型占比最高。标配APA功能的车型主要以外资品牌为主,奔驰、大众、宝马搭载量靠前,自主品牌中,理想搭载量靠前。整个行业的标配APA功能渗透率为17%,未来AVP将成为发展的重要方向。

在自动驾驶域控制器供应商方面,特斯拉自研自用,德赛西威主要搭载于理想、小鹏等新势力品牌车型,两者合计市场占有率超过90%。而在芯片方面,第三方供应商以英伟达、Mobileye为主,国内厂商地平线相对领先。

从传感器配置方案来讲,2023年,标配L2级功能的车型中,传感器方案以5V(含环视)+1-3R方案为主,具备领航功能的新车则增加了激光雷达传感器,以增强车辆的感知能力。

从国产化角度来讲,目前外资Tier 1在ADAS和泊车领域占据主要市场份额,但近两年随着本土供应商从自主品牌开始切入市场,份额不断提升,未来有望进一步增加。此外,国内供应商在激光雷达、空气悬架和高精度地图领域处于领先地位,而在智能驾驶芯片和线控制动等领域,国内一些企业开始逐步实现规模化配套发展。

根据盖世汽车研究院显示,2023全年,搭载高速领航的车型已达71万辆,城市领航功能车型达23万辆。目前,标配城市NOA功能的车型接近90%主要集中在30万以上的价格区间,随着搭载领航功能车型价格逐渐下探以及低成本智驾方案的涌现,预计未来领航辅助功能车型的价格将很可能下探到10万以下,到2025年,搭载量预计将突破320万辆。

在感知算法方面,目前头部车企都选择跟进特斯拉的算法迭代方式,在BEV+Transformer+Occupancy基础上不断优化体验,BEV + Transformer已成自动驾驶算法主流趋势。

跨域融合平台成为发展趋势,目前,车企和供应商都在布局跨域融合域控,部分企业推出了相关产品,比如的中央计算平台,畅行智驾的驾舱融合平台,镁佳科技和车联天下的融合平台等,预计到2024下半年,驾舱融合域控将实现小规模量产。

重感知、轻地图成为趋势。智驾发展初期,实时感知能力弱,高精地图成为自动驾驶拐杖。但是高昂的成本和缓慢的更新速度无法满足智驾需求。随着BEV+Transformer等算法的落地,车端实时感知能力增强,对地图的依赖程度降低,轻地图成为主流。

内容来源《高级驾驶辅助系统ADAS产业报告》报告

获取完整报告 欢迎扫码报名咨询